Одним із способів отримання додаткового доходу виступає інвестиційне страхування життя (ІСЖ). Відмінність від класичної страховки - можливість повернути сплачені внески, якщо не зафіксований страховий випадок. Плюс надається перспектива заробити премію, якщо інвестиційна діяльність керуючої компанії була успішною.

Що таке інвестиційне страхування життя

У простому розумінні ІСЖ - це симбіоз страхування життя і фінансових інструментів, які дають застрахованій особі можливість отримати додатковий дохід.

Відбувається це за рахунок інвестицій частині внесених грошей в різні активи. В якості останніх виступають акції, облігації, дорогоцінні метали.Об'єктом інвестиційного страхування виступають життя і здоров'я того, що страхується особи. На час дії договору інвестор страхується від ризику серйозного погіршення здоров'я, нещасного випадку і смерті. При летальному результаті виплати за полісом належать родичам покійного або вигодонабувачу, вказаною при підписанні Угоди.

структура вкладу

Договір інвестиційного страхування життя має на увазі внесення певної грошової суми. Внесок розбивається на дві нерівні складові:

- Ризикова. Її можна порівняти зі стандартною страховкою, оскільки дана частина є платою за перераховані в Угоді ІСЖ ризики. Ці гроші не беруть участь у формуванні накопичень. Сума не підлягає поверненню після закінчення дії договору. Її повертають тільки при страховому випадку.

- Накопичувальна (інвестиційна). Складова є основною частиною внеску. Грошові кошти спрямовуються на отримання інвестиційного доходу. Частина отриманого внаслідок фінансових операцій доходу страхова компанія залишає собі як винагороду. Решту грошей зараховуються на рахунок інвестора.

Слід розрізняти накопичувальне страхування життя (НЖУ) від інвестиційного. ІСЖ оформляється для отримання прибутку за рахунок інвестування вже накопичених коштів. Програма використовується як один з пасивних інструментів збільшення наявного грошового капіталу. Сам чоловік не бере участі в примноженні коштів, а доручає всі дії керуючої компанії.

Накопичувальна страховка життя використовується з метою сформувати певну суму. Наприклад, це може бути капітал для навчання дитини або заощадження для першого внеску по іпотеці.

Накопичувальні програми передбачають періодичне поповнення рахунку протягом певного часу.Наприклад, людина визначила для себе накопичити 2 млн рублів за 10 років. Виходячи з цього, для нього розраховується необхідний розмір внесків. Для щомісячного поповнення накопичувального рахунку потрібно сплачувати близько 16, 7 тис. Рублів. При щоквартальному поповненні - 50 тис.

На кошти, розміщені на накопичувальному рахунку, нараховується певну винагороду за рахунок розміщення грошей в надійні фінансові інструменти. Як правило, це депозити або боргові папери. При накопичувальному страхуванні, як і при ІСЖ, розрахувати точний дохід складно. Все залежить від економічної ситуації в країні і вигідності інвестування.

Ризики при страхуванні життя

Для участі в програмі ІСЖ інвестор укладає договір зі страховою компанією. В Угоді прописуються два базових ризику, при яких виплачуються гроші:

- Смерть з природних причинами або внаслідок нещасного випадку. Гроші отримує вигодонабувач. Інформація про нього прописується в договорі. Їм може виступати будь-яка особа, якого визначив інвестор (друг, родич, благодійна організація). Якщо вигодонабувач не визначений, що має належати до виплати сума успадковується відповідно до цивільного законодавства.

- Дожиття. Час, коли закінчує термін дії Угоди. Після закінчення визначеного періоду застрахована особа отримує вкладену суму, плюс отриманий від інвестицій дохід.

Наприклад, як свідчать відгуки, деякі страхувальники можуть відмовити в компенсації за полісом через наркотичного або алкогольного сп'яніння, які стали причинами смерті.

Сума інвестиційного доходу залежить від вибраних активів (накопичувальної програми) і динаміки їх зростання.

Будь-які зміни на ринку цінних паперів можуть принести як великий прибуток, так і збиток, тому спрогнозувати точний відсоток премії неможливо.Додаткові опції і ризики

Крім звичайних ризиків, прописаних в договорі страхування, інвестор може включити додаткові позиції. Внески на оплату додаткових ризиків в кінці терміну не відшкодовуються, але при настанні страхового випадку дозволять отримати належну суму. До опціонним позиціях зараховуються:

- отримання інвалідності через хворобу або нещасного випадку;

- діагностика смертельних захворювань (якщо до цього людина не знала про них);

- тимчасова непрацездатність через нещасного випадку, яка не дає людині можливість здійснювати трудову діяльність (лікарняний лист).

Особливості програми ІСЖ

На відміну від програм, які передбачають страхування життя з накопиченням, ІСЖ пропонує можливість отримання доходу. Процес виглядає так: інвестор одномоментно або частинами кладе певну суму на рахунок. Після закінчення певного часу вона повертається повністю або з бонусом.

Основні правила і принципи роботи заощаджень по ІСЖ:

- Укладення договору інвестиційного страхування здійснюється на тривалий термін. Мінімальний поріг - 3 роки. Виходячи з відгуків і статистики, оптимальний термін - мінімум 5 років.

- Учасником програми страхового інвестування може бути будь-який громадянин, який досяг повноліття. Як правило, компанії обмежують лише верхню вікову планку 75-80 роками.

- Додатковий дохід формується тільки за рахунок інвестицій. Торгові угоди виключені.

- Інвестор може самостійно вибирати активи для інвестування, якщо такий пункт прописаний в Угоді.

- Сума вноситься разового або частинами з певною при підписанні Угоди періодичністю (щомісяця, щокварталу).

- Страховики встановлюють мінімальний поріг для інвестиційного капіталу. Максимальний обсяг вкладень, як правило, не обмежується.

Коефіцієнт участі в інвестиціях

Всі гроші, вкладені інвестором, повністю належать йому. Що ж стосується доходу від інвестицій грошового капіталу, то він ділиться між застрахованою особою та компанією, що управляє. Частка від отриманого прибутку називається коефіцієнтом участі. Цифра залежить від компанії, з якою підписано угоду. Так, наприклад, у провідних страховиків коефіцієнт участі становить:

- АльфаСтрахование-Життя - 50, 13%;

- ВТБ - 51%;

- Ренесанс - 78%.

Дострокове розірвання та штрафні санкції

Договір ІСЖ може бути розірваний будь-якою зі сторін. Всі особливості процедури прописуються в самій Угоді. На відміну від класичного банківського вкладу, при закритті якого клієнт отримує всю суму за винятком нарахованих відсотків (або їх частини), при розірванні договору ІСЖ вкладник втрачає частину внесених грошей.

Розмір реальних втрат залежить від умов Угоди та періоду перебування грошей на рахунку.Викупна сума договору страхування життя - відсоток повернення від внесених коштів - варіюється від 50 до 70% в перші три роки. Згодом інвестор пропонує повернути до 90% від розміщеного капіталу.

Плюси і мінуси страхування з накопиченням

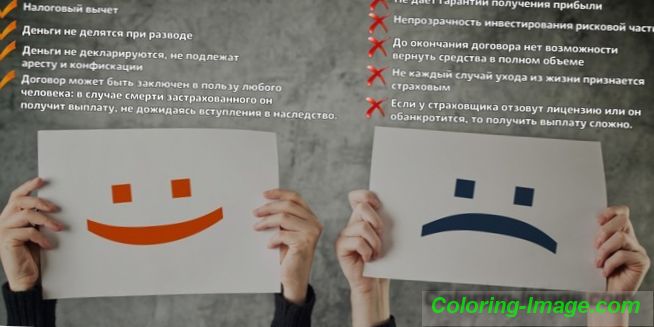

Інвестиційне страхування має свої переваги і недоліки. Грунтуючись на відгуках, серед основних плюсів слід позначити:

- Вкладення належать тільки застрахованій особі. Гроші не підлягають конфіскації або арешту, вони не діляться між подружжям при розлученні.

- Отриманий інвестиційний дохід не потрібно декларувати. Він не входить у оподатковувану базу і не обкладається прибутковим податком.

- ІСЖ передбачає не тільки отримати дохід або зберегти вкладені гроші, а й допомагає отримати підвищені виплати при нещасному випадку.

- Вигодонабувачем за підписаними документами може бути визначено будь-яка фізична або юридична особа. При настанні страхового випадку не потрібно відкривати спадкову справу.

Говорячи про мінуси, важливо відзначити три основних недоліки:

- Втрата частини грошей при достроковому розірванні договору страхування життя.

- Відсутність гарантованого доходу. Це означає, що премію можна отримати тільки за умови вдалого розміщення активів керуючою компанією. В іншому випадку інвесторові повертають лише вкладену суму. Якщо враховувати термін розміщення та рівень інфляції за цей період, можна говорити про понесені збитки.

- Захист капіталу, на зразок системи страхування депозитів, коли держава відшкодовує вкладникам заощадження до 1, 4 млн рублів при банкрутстві або ліквідації банків, не поширюється на інвестиційне або накопичувальне інвестування життя.

Право на податкове вирахування

Громадяни, які сплачують прибутковий податок від одержуваного доходу, має право претендувати на податкові відрахування. Розмір обмежується законодавчо і становить 15 600 рублів (13% від максимальної суми 120 тис. Рублів).

Поширюється пільга виключно на договори страхування життя, укладені на термін від 5 років.Отримати повернення можна в податковій інспекції на підстави заяви, до якого необхідно додати:

- довідку 2-ПДФО;

- заповнену декларацію 3-ПДФО;

- договір зі страховою компанією;

- документальне підтвердження внесених коштів (наприклад, квитанція);

- свідоцтво про народження чи шлюб, якщо договір страхування був укладений на користь близького родича.

Як стати учасником програми

Згідно із законом брати участь в програмі інвестиційного страхування можуть резиденти і нерезиденти РФ. Алгоритм дій простий і складається з декількох послідовних етапів:

- Вибрати страхову компанію. Важливо приділити особливу увагу діяльності організації на ринку страхового інвестування. Не зайвим буде вивчити відгуки реальних людей.

- Визначитися з оптимальною програмою страхування життя і розміром інвестицій.

- Звернутися до уповноваженого фахівця для укладення договору.

- Ознайомитися з положеннями Угоди. При необхідності можна внести певні доповнення, погодивши їх із страховиком.

- За згодою підписати договір страхування життя.

- Внести кошти на рахунок разово або частинами (якщо розстрочка обумовлена умовами договору).

Договір страхування життя з виплатою інвестиційного доходу

Для укладення договору необхідно звертатися безпосередньо в офіс страховика. Деякі компанії пропонують послугу оформлення заявки на ІСЖ через інтернет. Для цього на офіційному сайті потрібно заповнити запропоновану форму. Після з інвестором зв'язується страховий агент для уточнення відомостей і визначення суми інвестицій. Вони узгоджують дату і час візиту для підписання договору.

З документів знадобиться тільки паспорт. Перед підписанням договору важливо перевірити достовірність внесеної інформації.Документ вступає в силу, коли під ним поставили підписи обидві сторони угоди і проставлена печатка страховика. У кожній компанії пропонуються свої типові форми договорів, але при бажанні інвестор може запропонувати внести зміни в певні пункти.

Текст Угоди повинен містити:

- інформацію про сторони, які підписують документ;

- термін дії;

- розмір інвестицій;

- періодичність сплати при наявності розстрочки;

- відсоток участі засобів в інвестиційній діяльності;

- відповідальність сторін;

- страхові випадки.

суми виплат

Точний розмір виплат фіксується в укладається договорі і залежить від страхового випадку:

- до 300% - при смерті через нещасний випадок;

- від 100% - смерть настала з природних причин.

Величина виплат через нещасного випадку прораховується, виходячи з суми договору. Обов'язково враховуються причини настання страхового ризику. При відсутності в договорі додаткових опцій виплати не покладаються при отриманні каліцтв або заподіянні шкоди здоров'ю з наступних причин:

- наявність невиліковного (смертельного) захворювання, якщо клієнт навмисне приховав інформацію від страховика;

- наркотичне чи алкогольне сп'яніння;

- заняття екстремальними видами спорту (стрибки з парашутом, катання на гірських лижах).

Що робити при настанні страхового випадку

Алгоритм дій при настанні страхового випадку прописується в пам'ятці, яка видається кожній людині при підписанні договору. Приблизний план дій виглядає так:

- Сповістити страхову компанію про настання страхового випадку.

- Отримати документальне підтвердження в уповноваженому органі, наприклад, довідку з РАГСу про смерть інвестора (якщо виплату отримує вигодонабувач), довідку з медичного закладу про отримання травми.

- Звернутися до страхової компанії, де скласти заяву за затвердженою формою, приклавши до нього певний перелік документів. Залежно від обраного страховика список може різнитися, але, як прищепило, в нього входять посвідчення особи, поліс, документальне підтвердження страхового випадку.

Рейтинг кращих програм ІСЖ

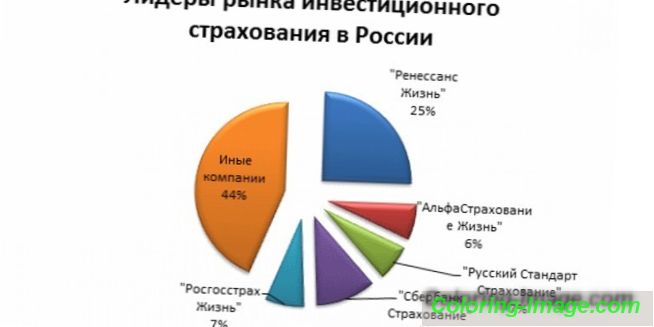

Прибутковість інвестиційного страхування безпосередньо залежить від обраного страховика і суми розміщення. Ось невеликий рейтинг компаній, які мають високі оцінки і схвальні відгуки споживачів:

- АльфаСтрахование-Життя. Компанія пропонує 7 програм. Інвестиційний дохід варіюється від 7% до 149% за 3 роки. Підібрати оптимальний варіант можна на сайті страховика, виходячи зі співвідношення ризику і потенційного доходу. Мінімальний внесок - 30 тис. Рублів. Термін страхового інвестування залежить від обраної програми (мінімум 3 роки). Коефіцієнт участі визначається в індивідуальному порядку і прописується в процентах в договорі. Дострокове розірвання можливо із застосуванням штрафних санкцій. Спільно з банківськими установами компанія пропонує окремі програми страхового інвестування. Так, наприклад, для клієнтів «Тройка-Д Банку» пропонуються поліси ІСЖ «Капітал в плюс». Додатковий бонус - участь в програмах накопичувального страхування.

- ІСЖ Сбербанк страхування життя. Договір можна укласти на термін від 3 до 30 років. Вартість поліса визначається в індивідуальному порядку, причому зробити висновок ІСЖ можна в рублях і доларах США. Відстежувати фінансові показники пропонується за допомогою особистого кабінету. Інвестору доступні додаткові опції (поповнення рахунку, фіксування прибутку, зміна програми).

- ОСЖ РЕСО-Гарантія. Компанія пропонує оформити договори страхування життя строком на 3, 5 або 7 років. Для фізосіб доступні програми «Медицина майбутнього» з можливістю інвестувати в фармацевтичний ринок і «Оптимальний вибір» (акції державних і приватних компаній). Розмір інвестицій визначається персонально для кожного учасника. Орієнтовний коефіцієнт участі для «Медицини майбутнього» становить 45%, для «Оптимального вибору» - 150%. Точне значення необхідно уточнювати у менеджера при виборі поліса.

- Ингосстрах страхування життя. Компанія пропонує програму страхового інвестування «Вектор». Вартість поліса визначається в індивідуальному порядку. Точну цифру можна дізнатися, заповнивши форму на сайті страховика. При смерті від нещасного випадку виплатять 200% від інвестиційного капіталу і 300% через загибель в ДТП.

- Управління капіталом Росгосстрах. Мінімальний розмір інвестицій - 50 тис. Рублів або 1 тис. Доларів США. Поліс купується строком на 3 або 5 років. Гроші вносять єдиним платежем без можливості розстрочки. Послуга доступна клієнтам від 18 до 88 (дата укладення договору) років.

- Согаз-Життя. Програма «Індекс довіри» поширюється на осіб від 18 до 82 років (вік підписання угоди). Первісна мінімальна сума - 50 тис. Рублів, яка сплачується разовим платежем. При величині інвестиційного капіталу від 500 тис. Рублів клієнтам пропонуються додаткові опції «Фіксація» і «Зміна базового активу». Допускаються додаткові внески. Поліс купується строком на 3 або 5 років.