Банківські вклади є одними з найпоширеніших послуг банків. Залучаючи грошові кошти населення і підприємств, банківські установи перерозподіляють фінанси для кредитування всіх сфер народного господарства, споживчого, іпотечного кредитування. На відміну від договору банківського вкладу, депозитний сертифікат випускається у вигляді цінних паперів, що засвідчує внесення клієнтом конкретної суми на певний термін під фіксований відсоток. Цей документ приймається до швидкого погашення у всіх відділеннях банків по всій країні.

Що таке депозитний сертифікат

Емітується банком цінний папір із зобов'язанням при її погашенні виплатити зазначені в ній суми вкладу та відсотків називається депозитним сертифікатом (ДС) або депозитарну розпискою (ДР). Їх захист забезпечується на підставі закону про обіг і зберіганні цінних паперів. В ДС вказується термін, після закінчення якого банк зобов'язується викупити його з поверненням депозиту і доходу за весь період згідно із зазначеною процентній ставці. Видається депозитний сертифікат банківським кредитною установою за заявою, а погашення можливо в будь-якому його відділенні по всій країні.

Хто є власником

При укладанні договору грошового банківського вкладу не виникає питання про те, хто є його власником. Це прописано в контракті на паперовому носії. При створенні ДС з'ясування питання, хто його власник, залежить від обраного при створенні його виду. Основними їх типами за належністю конкретному власнику є іменний цінний папір і сертифікат на пред'явника. Ці цінні папери є інструментами грошового ринку, але не мають права замінювати грошові розрахунки.

Грошовий сертифікат на пред'явника

Емісія ДР на пред'явника здійснюється кредитною організацією, в ньому не вказуються дані власника. Цей документ буде прийнятий від будь-якої особи, банк зобов'язаний виплатити бенефіціару всі зазначені грошові суми. ДС на пред'явника передаються будь-якій особі без письмового підтвердження, погашається при врученні в банк. Його недолік - не бере участі в програмі страхування депозитів і вкладів фізичних осіб. При банкрутстві банківської установи власник такого документа компенсації не отримає.

Особливості іменного цінного паперу

Іменний сертифікат є цінним папером, яка виписується комерційним банком на конкретну людину із зазначенням його особистих даних. Можлива передача власності на нього шляхом внесення передавального напису із зазначенням особистих даних нового власника. При цьому банк зобов'язаний буде виконати свої зобов'язання за іменним ДС перед новим власником. Цим ДР схожа на вексель - зобов'язання банку сплатити пред'явнику зазначену суму.

Гарантія платежу

Головним достоїнством розписки є гарантоване зобов'язання комерційного банку виплатити власникам вкладникові таку суму та проценти за умови пред'явлення цього цінного паперу для погашення. Різні умови емітують ДС банківських установ надають можливість погасити їх достроково або після закінчення конкретних періодів, або в чітко зазначений час.

оподаткування

Законодавством Росії величина податку на доходи фізичних осіб дорівнює 35%. По відношенню до доходів від ДС ця ставка застосовується на частину відсотків перевищують ставку рефінансування Центробанку Росії, складову на липень 2022-2023 роки 9%. Податковим агентом з цього податку є банк. Якщо процентна ставка складе 10%, то за ставкою 35% буде обкладатися 1% доходу при погашенні ДС.

підвищена прибутковість

Деякими установами банку пропонується депозитний сертифікат з плаваючою ставкою. Що підвищує ставка застосовується при укладанні депозитного договору і випадках, при яких відбувається пролонгація дії паперу через обумовлені в контракті періоди часу, наприклад кожні шість місяців. Контракт обумовлює капіталізацію відсотків при пролонгації.

капіталізація відсотків

Відмінністю ДР від вкладу є фіксування ставки на весь період дії цінного паперу, тому капіталізація отриманої при її використанні прибутку можлива тільки при випуску нового документа на суму, що включає дохід клієнта по попередньої операції. Існують програми фінустанов, при яких передбачена автоматична пролонгація ДР на той самий строк з капіталізацією відсотків за попередній період.

Як виглядає депозитний сертифікат

Якщо ви отримуєте або купуєте ДС не в банку, варто знати, як він виглядає, які обов'язкові написи повинен містити. ДС емітується банком на бланку з декількома ступенями захисту. Сертифікат засвідчує зобов'язання фінустанови перед інвестором, а текст бланка містить:

- найменування;

- його номер, серію;

- дату внесення вкладу;

- розмір вкладу (цифрою і прописом);

- дату запитання суми;

- ставку відсотка за користування вкладом;

- суму належних відсотків;

- ставку відсотка при достроковому пред'явленні до оплати;

обов'язкові реквізити

На бланку, крім зазначених вище даних, повинні бути присутніми обов'язкові реквізити, без яких вони недійсні:

- адреса відділення, де він виданий, реквізити банку;

- для іменного: найменування, місцезнаходження вкладника - юридичної особи, П.І.Б., паспортні дані вкладника - фізичної особи;

- бланк сертифіката підписується двома, уповноваженими банком, працівниками;

- друк банку.

Які бувають депозитні та ощадні сертифікати

ДС є фінансовим інструментом, який підтверджує зобов'язання банку-емітента сплатити бенефіціару зазначену суму з процентним доходом після закінчення встановленого терміну або на вимогу власника сертифіката. Розрізняють декілька типів ДС, які застосовуються для різних цілей:

- На вимогу - використовуються як гарантія оплати.

- Термінові - найпоширеніший тип, при якому виплата основної суми та відсотків здійснюється після закінчення його дії.

- З плаваючою ставкою - ставка прив'язана до 90-денним ДСЮ, змінюється після закінчення цього проміжку часу. До цього виду відносяться індексовані ДС з процентною ставкою, яка прив'язана до значення фінансових індексів.

- ДС без штрафу - засвідчують суму боргу, надають власнику обміняти їх на гроші без штрафних санкцій в будь-який час.

- З підвищеною ставкою - видаються фінустановами на тривалий термін, збільшення відбувається за будь-якої пролонгації.

- Брокерські - торгуються на вторинному ринку цінних паперів.

Звернення банківських ДС визначається нормами Цивільного кодексу РФ, який пред'являє до них такі вимоги:

- можуть бути іменними або на пред'явника;

- можуть випускатися серіями або індивідуально;

- випускаються у валюті РФ;

- покупка цінних паперів дозволена резидентам або нерезидентам;

- одностороння зміна кредитної організацією процентної ставки не допускається;

- відступлення права вимоги може бути здійснена до закінчення його терміну обігу.

іменні

Для захисту депозитного вкладу та обмеження переліку осіб, які мають право зняти гроші з ДС, застосовуються іменні сертифікати. При видачі іменних ДС вказуються особисті дані їх власника - прізвище, ім'я, по батькові, дані паспорта. Передача їх іншій особі відбувається з внесенням передавального запису на зворотному боці бланка із зазначенням даних нового власника. Право власності переходить на умовах цесії іменного ДС. При його виписці кредитна організація заповнює реквізити корінця із зазначенням даних ДС, кому / коли виданий, з підписом одержувача.

термінові

За аналогією з терміновими депозитами ДС видаються на конкретний термін. Тільки при дотриманні зазначеної у цінному папері дати запитання депозиту виконується умова по нарахуванню відсотків. При достроковому погашенні ДС власник отримує умовний дохід розміром 0, 01% на номінал сертифіката (certificate). За умовами деяких фінустанов дострокове погашення ДС призводить до сплати штрафу, або затримки виплати відсотків на кілька місяців.

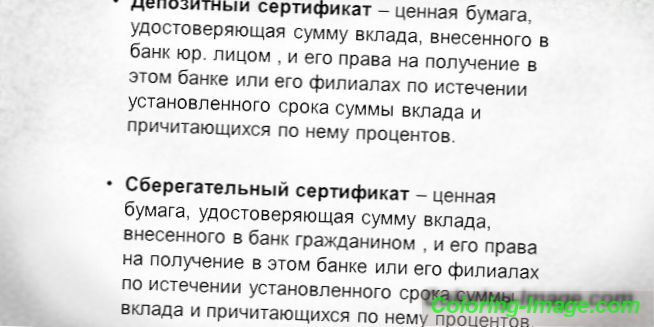

Відмінності депозитного та ощадного сертифікатів

Свідоцтво про депонування в банку певної суми вкладника - це ощадний або депозитний сертифікат. Різниця між ними полягає лише в тому, що депозитний призначений для обслуговування юридичних осіб, а ощадний (дисконтний) - для обслуговування фізичних осіб. Умови випуску, вартість, облік, правила за якими нараховуються, сплачуються відсотки, штрафи, умови їх звернення не відрізняються один від одного. Валютою вкладів, на відміну від облігацій, є тільки російський рубль.

Умови випуску та погашення

До основних умов звернення ДС відносяться наступні:

- придбати їх мають право юридичні, фізичні особи, індивідуальні підприємці;

- середня мінімальна сума по ДС становить 10 тисяч рублів, максимальний ліміт не встановлюється;

- максимальний термін їх випуску дорівнює 3 років;

- видача здійснюється на підставі Договору банківського депозиту;

- при передачі іменного застосовуються правила цесії - поступки вимоги боргу;

- при настанні дати запитання депозиту необхідно пред'явити його в фінустанова із заявою власника на оплату;

- при втраті ДС власник має право звернутися в банк для отримання дубліката.

Операції з депозитними сертифікатами

З огляду на різноманітність можливих способів застосування ДС, основний залишається їхня функція накопичення. Згідно із законодавством сертифікати не можуть бути використані в якості розрахункової валюти або виступати платіжним засобом при купівлі товарів або послуг. ДС, емітовані надійними банками, приймаються як застава при будь-яких операціях кредитування. Ці цінні папери, як іменні, так і на пред'явника, можуть передаватися за заповітом, виступати подарунком.

Який термін обігу

Як правило, депозитні розписки є терміновими. Максимальний термін обігу ощадних становить 3 роки, а депозитних - один рік з дати видачі до дати отримання власником права запитання депозиту або вкладу за цим документом. Фінустанови, які випускають депозитний сертифікат, беруть на себе грошове зобов'язання виплачувати власникам кошти на конкретний термін. Дотримання вкладниками зазначених термінів забезпечить можливість банку виконати всі взяті на себе фінансові зобов'язання.

Продаж і купівля

Будь-які дії з продажу та придбання депозитних сертифікатів здійснюються у вільній формі. Реєструвати факт продажу не потрібно. Для іменних необхідно зробити передавальний напис із зазначенням особистих даних нового власника. Їх купівля-продаж між юридичними особами здійснюється шляхом безготівкових розрахунків. При передачі, продажу, оформленні поступки сума депозиту, процентна ставка, зазначені фінустановою, яким видаються депозитні сертифікати, не змінюються і підлягають відшкодуванню новому бенефіціару в повному обсязі.

Депозитні сертифікати Ощадбанку Росії

ПАТ «Сбербанк России» з 01.02.2016 року не приваблює кошти населення під іменні ДС. Банк приймає будь-які їх види в якості забезпечення за різними кредитними програмами, споживчому і автокредитування. Депозитні сертифікати продаються і викуповуються будь-якою філією або відділенням Ощадбанку, незалежно від місця його придбання. При замовленні в відділенні банку оплата відбувається в касу, а менеджер видає ДС клієнту, залишаючи собі корінець сертифіката. Розписки на пред'явника пропонуються Ощадбанком на наступних умовах:

|

Тривалість ДС, днів |

Розмір внеску в рублях / відсотки% річних |

||||

|

10 000-50 000 |

50 000-1 000 000 |

1 000 000-8 000 000 |

8 000 000-100 000 000 |

понад 100 000 000 |

|

|

91-180 |

0, 01 |

6, 00 |

6, 80 |

7, 45 |

7, 85 |

|

181-365 |

0, 01 |

6, 35 |

7, 15 |

7, 80 |

8, 20 |

|

366-730 |

0, 01 |

6, 35 |

7, 15 |

7, 80 |

8, 20 |

|

731-1094 |

0, 01 |

6, 35 |

7, 15 |

7, 80 |

8, 20 |

|

+1095 |

0, 01 |

6, 35 |

7, 15 |

7, 80 |

8, 20 |

Сертифікат ВТБ 24

Ощадний сертифікат ВТБ 24 пропонується в іменному вигляді і на пред'явника. Зазначені в ньому відсотки вкладник має можливість отримати тільки після закінчення терміну дії цінного паперу. Розмір відсоткової ставки залежать від суми вкладу, терміну погашення і варіюються від 0, 01 до 11, 5% річних. Мінімальна сума для його отримання становить 10 тисяч рублів, а максимальна практично не обмежена. Мінімальний термін розміщення грошових коштів - 1 місяць.

Депозит в Уральському банку реконструкції і розвитку

Відмінною особливістю депозитних розписок пропонованих Уральським банком реконструкції та розвитку є їх висока прибутковість, в порівнянні з іншими банками. Вони оформляються тільки за паспортом, мають високу ступінь захисту бланка від підробок. При достроковому погашенні для розрахунку виплати відсотків застосовується ставка 0, 1% річних. Річні відсоткові ставки залежать від суми і терміну розміщення:

|

термін розміщення |

від 10 000 рублів |

від 100 000 рублів |

від 1 000 000 рублів |

|

180 днів |

6, 75% |

8% |

8, 5% |

|

367 днів |

7% |

8, 25% |

8, 75% |

Переваги і недоліки

До мінусів варто віднести те, що папір на пред'явника не бере участі в системі страхування вкладів населення. Це означає, що при оголошенні банку нездатним виконувати свої фінансові зобов'язання, вкладник не отримає відшкодування від держави. Привабливість депозитних або ощадних розписок обумовлена можливостями їх випуску та використання:

- це особливий вид депозиту, який об'єднує гідності вкладу і цінного паперу;

- фіксована процентна ставка не може змінюватися банком в односторонньому порядку;

- відсотки виплачуються одночасно з погашенням;

- для них можливі дії покупки, продажу, дарування, заповіту, застави.